|

来源:融中财经 导读 THECAPITAL

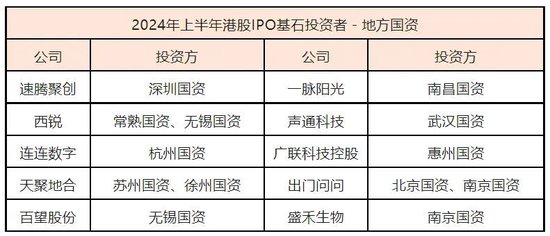

地方国资“兜底”IPO,港股基石或迎国资时代。 本文4343字,约5分钟 作者 | 顾白 编辑 | 吾人 来源 | 融中财经 (ID:thecapital) 如今,地方国资对拟IPO企业的投资逻辑也在发生变化。 10月份以来,随着二级市场牛市热情,港股也迎来一波IPO小高潮,但引发记者注意的其实是港股IPO背后的一群基石投资人——地方国资。 10月15日,自动驾驶系统供应商“地平线”通过港交所上市聆讯,确认的4个基石投资者中除了阿里、百度外,包括一家地方国资——宁波市政府基金。无独有偶,七牛云9月30日开启港股IPO招股,引入基石投资者中同样有地方国资——嘉兴市国资委旗下秀洲金控管理的禾顺,认购1.75亿至1.82亿元,占全球发售完成后总股份的3.20%。 如果再将时间线拉长,过去一年,港股新上市的70多家公司中有近30家是由地方政府出资平台担当基石投资人。从投资额看,2022年国资占比19.7%,2023年占比29.8%,2024年上半年,国资比例就超过了58%。特别是包括出门问问、西锐、天聚地合等企业IPO时,均有同时引入超过2家地方国资作为基石投资人。

基石投资者制度是港股的独特制度,意在IPO时引进知名机构,增强市场对公司的基本面、盈利模式、商业前景的肯定。随着越来越多的地方国资参与,港股基石或迎来国资时代。 华南某地国资控股平台相关负责人陈清风告诉融中,“纵观这几年港股基石投资者的变迁,一方面,市场跌跌不休,其他LP不断撤退。国资用产业投资的思维,已经成了重要买方。另一方面,表面做产业投资,实则招商引资,以‘基石投资’换取‘双总部’。不过,考虑到未来几年的流动性和审计压力,当地决策所面临的压力和挑战仍是不小。” 上市破发浮亏90% 国资LP也扛不住 基石投资者持有股票通常锁定至少6个月,签订认购协议时,并不知道公司的上市发行价。也就是说,基石投资者同时承担了发行价未知和六个月锁定期两大风险,却依然坚定认购,只能是看好公司的发展潜力。 陈清风告诉记者,“能拉来行业内明星基金当然最好。这类基金又专业又熟知产业发展,对上市公司的发展前景判断更准确。而且基石数量越多,越能避免上市公司为了促销签订一些拿不到台面上的抽屉协议,毕竟人多不好做手脚。此外,因为有6个月禁售期,认购比例高,有利于股价稳定。但也会造成一定流动性不足,抑制股票的交投,拖累潜在涨幅。总之,基石投资者好似一把‘双刃剑’,怎么找、该找谁是企业家们高度关注的问题!” 今年以来,A股IPO收紧,大量企业转战赴港IPO步伐加快。但是,不容忽视的问题是,上半年港股破发率创近五年来新低,这些新股背后的基石投资人不乏各地国资,国资LP们也不得不面对亏损问题。“我们做过的唯一一单基石投资,首日低开破发,股价一泻千里!假设按开盘价算,这笔交易浮亏已经超过90%。”某地国资控股平台负责人最近在社交平台吐槽,“这谁顶得住!最近找我们做基石的企业,基本都被拒之门外了。” 基石投资者多是折价入股,具体认购价不确定,但能让LP退避三舍,想来亏损严重。 2020年至2023年上半年,港股新股破发率维持在50%左右,尤其在2023年上半年,26家IPO企业有15家上市首日破发率为57.7%。今年前8个月上市新股超过37%上市首日破发。有媒体测算过,新加坡政府投资公司(GIC)作为全球最大私募股权基金之一,以超过3亿元认购亿华通后,作为基石实控人账面浮亏曾达到4833万。根据媒体的报道,记者还注意到,去年某本土PE/VC机构在港股实现IPO,上市首日收跌24.9%。此后几日更是跌幅扩大到38%,成交量惨淡,使上市前的4家基石投资浮亏近1.9亿港元,其中就包括深圳、青岛等地国资。 今年7月,西锐飞机上市破发,引入的基石投资者包括国调基金二期、太仓高科、常熟东南、无锡建发新投、无锡金投。其中,国调基金二期认购1.56亿港元,太仓高科、常熟东南分别认购3000万美元,无锡建发新投认购2400万美元,无锡金投认购500万美元,按发行价中间价27.67港元计。截至10月21日20.3港元跌破发行价,市值不足80亿港元。 10月18日,盛禾生物公司盘中大跌8.35%,探底4.94港元,逼近其历史股价低值,较IPO发行价下跌63.4%。一个月后,11月24日即是公司基石解禁日,公司唯一的IPO基石南京经开未来科技产业投资合伙企业(有限合伙)或已被深套。 10月24日,顶着“港股AIGC第一股”光环上市的出门问问也将迎来一波“解禁潮”,上市前公司引入2个重磅地方国资基石投资者——中关村国际有限公司和南京经开聚智科创投资合伙企业。股权结构追溯,前者背后是北京中关村发展集团,后者是南京经济技术开发区管理委员会财政局旗下新港高投。两者持有合共2492.5万股股份将获得解禁。同时,公司上市前接受了包括红杉中国、真格基金、海纳亚洲、谷歌、歌尔股份等投资,可谓投资方阵容庞大。招股前投资者及其余现有股东所分别持有的8.76亿股、6991.62万股也将迎来解禁。但是,上市不足半年,出门问问股价走势低迷。即使9月底港股大盘牛市氛围转浓,可截至10月18日收盘,报1港元,较发行价下跌超过70%,总市值15.02亿。从公开信息看,上市前估值,2013年2月A轮510万美元,2019年9月7.57亿美元,6年估值增加147倍。换句话说,早期参与投资的机构或已盈利,但眼下账面亏损的投资者恐更多。随着股份解禁,这些机构究竟是会继续持股待涨还是果断离场,值得关注。 国资参与上市公司 产业联动是目的 “企业一旦开启IPO上市流程,可能要参加几十场路演来寻找‘金主’。以政府出资平台为主的国资是理想的基石投资者。”某港股投行人士表示,“优势方面,地方政府出资平台大多有明确产业规划,在营商环境、产业基础、核心人员等方面支持IPO企业。但是实际运作中,地方国资管理团队投资理念与市场化基金团队还是存在偏差,影响决策效率。” 基石投资者是在公司港股IPO时承诺以IPO价格认购一定数量股份,在A股通常称为战略投资者。按属性划分主要包括:地方国资、产业战投、机构投资如主权基金、公募基金、海外mutual fund、险资、家办、资管、对冲基金等。此前,港股创投生态占主导的是美元基金和各类市场化基金,成长起来的IPO公司也遵循其投资逻辑。如今政府出资平台,投资期限较长,资金来源稳定、规模较大,也更有利于战略性新兴产业成长。 从这两年的港股上市公司来看,绿源集团控股、第四范式、慧居科技、来凯医药-B、友芝友生物-B、易点云、梅斯健康、维天运通等,背后均有地方政府出资平台做基石投资者。 比如,机器人公司优必选上市,北京经济技术开发区财政审计局旗下北京亦庄国际投资,通过亦庄国际(香港)成为其基石投资人,认购602.58万股发售股份,占发售股份数目的53.41%。易点云上市,成都高新区搭建的产业投资平台策源资本,认购1.56亿港元成为基石投资人。激光雷达及感知解决方案商“速腾聚创”,获得深圳市南山区战略新兴产业投资基金的基石投资,金额高达7.8亿元港元。知行汽车IPO,苏州园丰资本控股的浙江七新智行信息技术有限公司及苏州工业园区产业投资基金(有限合伙)分别成为其基石投资人,两者认购首次发行总股数的35%和23%。5月30日医学影像服务第一股“一脉阳光”开启港股招股,基石机构投资者中包括卓投企业管理(香港)有限公司),股权穿透后控制人为江西省国资委和江西省财政厅。 某PE机构合伙人赵奇岩对记者解释,“现在地方政府平台做基石投资人,是用资本的力量推动产业升级和经济结构优化,发力新兴产业,这背后‘联动当地产业发展’是关键词,目的是加强关联度,在产业上形成生态和支持。另外,现在国资基金直接投资一级市场退出周期较长,所以也在积极参与流动性更好的战略配售和定增。” 值得注意的是,除了港股,地方国资央企还在加快脚步在A股执行“买买买”模式。在各种资本新政下,许多地方政府已经逐渐意识到,企业IPO难度越来越大。相较而言,收购一家上市公司整合本地产业更为快捷。而且国有资本入主上市公司,是低价纳入优质资产的过程,可以优化自身资本结构,尤其产业协同是很重要的一个因素。 微致资本投资合伙人赵培恩此前接受媒体采访就指出,通过收购上市公司控制权,并以上市公司为平台整合本地产业,做大做强产业集群,并购产业链优质资产,引进优质项目落地,已经成为不少地方政府在实践的招商引资新路径,或将成为地方招商引资3.0版本。 国有资产的保值与增值 “买”上市公司比“养”独角兽更划算 不过,地方国资收购上市公司控制权是一个高杠杆游戏。在当前市场环境下,敢放杠杆又能放杠杆的也只能是国资。但国资入股能给上市公司或非上市公司带来很多资源和优势,也并非没有过失败案例,有些问题就不得不面对。 比如国资收购上市公司控制权一般会附加“迁址”条件,一是增加本地上市公司数量,二是带来税收和就业机会。而且做大做强上市公司主业业绩后,提升估值,也能给地方国资带来一定投资收益。只不过,很多地方不会轻易放走任何一家上市公司,别说迁到另一个城市,即使“同城不同区”都不容易。 从2022年至今,国内股权投资行业进入“新常态”,国资背景基金逐步占据主导地位是一个不争的事实。然而国资基金在入股拟上市公司时,也需要面对较为复杂的法律监管环境,其程序不仅关乎基金本身的利益,更涉及国有资产的安全与增值。 陈清风告诉记者,国资公司参与基石投资时,有几个关键问题需要注意。首先,基石投资通常涉及大量资金,国资在选择投资项目时需要考虑风险管理,进行充分的尽职调查,以了解项目的可行性及可预见风险。二,基石投资通常是长期投资,国资需要评估项目的潜在回报率,以确保投资的预期收益与投资目标相匹配。三,基石投资往往涉及行业领域的重大项目,国资还需要审慎选择与公司整体战略方向相符的项目,以维护公司声誉与形象。四,国资在参与基石投资时,需密切关注投资环境和行业竞争态势的变化,对项目的投资风险与回报可能会产生的重大影响,时刻保持警觉,及时调整策略。 总之,国资公司在参与基石投资时需要注意风险管理、项目回报率、公司形象和市场情况等关键问题。只有全面考虑这些因素,才能更好地实现投资目标并降低风险。 今天,作为出资巨头,地方国资的动向逐渐成为市场投资风向标。从各地方政府的做法来看,基本已经有了新共识——招商落地一个上市企业,远比孵化100个早期项目来得实际。有些企业尤其硬科技项目,发展周期长,上市遥遥无期,甚至来当地发展都需要1—2年,还要考虑企业与本地产业的关联性、资源匹配、创始人意向、扩产需求等因素。所以,很多国资LP已经不再纠结“即投即迁”,而是优先布局一些龙头项目。如此来看,地方国资在港股争当基石,或与从前段时间大举买入A股上市公司,异曲同工。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 配资专业在线配资炒股 |

股票鼎盛配资线上 图源:小米SU7官网 8月6日,董事长魏建军与新浪财经CEO邓庆旭进行了一场长达三个小时的深度对谈。 魏建军在节目中对雷军大加赞赏,在他看来三...

智通财经APP获悉,欧洲大型电商平台Allegro旗下一家子公司起诉谷歌母公司Alphabet(GOOGL.US),要求谷歌母公司方面赔偿大约23.3亿兹罗提(...

第12届东西方哲学家大会30日在美国夏威夷州首府檀香山举行“全球文明对话:中国与世界”分论坛股权质押利息计算。 第二档:本菲卡、勒沃库森、马竞、亚特兰大、尤文、...

永州新闻网讯(通讯员 陈涛)为高质量完成2023年下半年征兵工作任务,连日来,零陵区组织政审工作组对辖区内体检合格应征青年开展入户走访调查,严把政审关,确保向部...

拉文大学创立于1891年国内杠杆资本分配,是美国西部最古老的国家级大学之一。其前身是洛兹伯格学院。1917年更名为拉文学院。学校的教师教育课程和MBA犹为着名。...